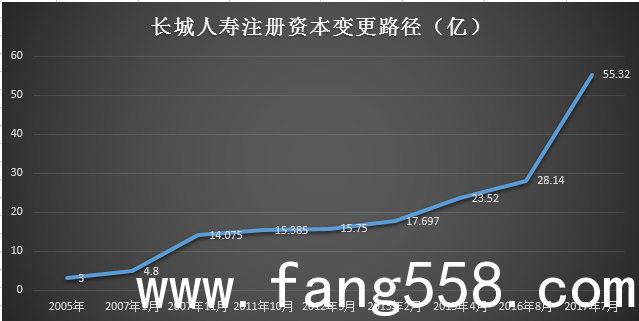

蓝鲸保险注意到,通过8度增资,长城人寿注册资本从2005年成立时的3亿元,增至目前55.32亿元。而在增资过程中,长城人寿股东不断增多,目前,长城人寿共有19家股东,其中,北京华融综合投资公司、北京金昊房地产开发有限公司、北京金融街投资(集团)有限公司形成一致行动人,共计持有长城人寿50.69%股权。

业务端:保费结构调整优化渐显,借款保险经纪公司筹建协同业务

据渤海信托官网显示,“融兴1号”共发起3期,目前已发行完毕,预期年化收益率显示为6.3%6.48%,包括信托收益在内,金融街与长城人寿将此次关联交易贷款利率定为6.9%/年,该笔信托计信托计划存续期间,金融街将向长城人寿支付不超过3.45亿元的利息。

(责任编辑:张洋 HN080)

前三季度亏损4.5亿,主因上市权益类资产收益

除具体投资动作外,长城人寿的投资业务也在趋于独立化、专业化运营,在揽入长城财富资产管理股份有限公司股权后,今年5月,长城人寿与长城财富签订最新合作协议,委托长城财富对其发行的基础设施债权计划、不动产债权计划、股权计划等,或信托公司发行,并由有长城财富担任顾问的信托计划进行投资。截至5月,长城人寿与长城财富累计交易金额达到2364万元。

“保险公司设立经纪公司,一方面是落实原保监会‘产销分离’建议,即适应加快保险中介市场发展的要求,同时在主体公司设置趋严情况下,保险经纪公司可以有效满足机构延伸,业务拓展的要求”,华瑞保险销售有限公司西北管理中心总经理王立刚向蓝鲸保险分析称。近日,长城人寿发布公告,称拟向金融街经纪提供借款,目前已按照比例垫付331.5万元,用于金融街经纪申请业务经营许可证及开展经营活动前所需支出。长城人寿向蓝鲸保险介绍道,“金融街经纪已进入筹备期的最后阶段,正等待银保监会中介部业务许可证下发,同时将加速在供应商管理、运营管理等方面筹备”。

与此同时,在业务协同方面,长城人寿与股东华融综合、金融街物业共同发起设立金融街保险经纪股份有限公司(以下简称“金融街经纪”)正在筹备期。

在此背景下,2016年11月,2017年1月、11月,相继有北京金宸星合资产管理有限公司、三捷投资集团有限公司等6家股东转让长城人寿股权,长城人寿股东结构在过去两年变动频繁。

长城人寿虽仍有阵痛,但正在努力走出困境。据了解,长城人寿的最新五年战略规划正在推进中,包括“持续推进战略转型,承保端发展高价值类业务,资金类业务视投资机会和现金流需求采取弹性策略”,整体来说,即从业务端与投资端同时发力布局。

近日,长城人寿更新今年3季度成绩单,这家在2017年底大手笔增资50亿元的寿险公司,仍未能摆脱转型阵痛期。延续2季度2.97亿的亏损情况,长城人寿3季度再度亏损2.17亿元。

近日,长城人寿披露公告,向旗下保险经纪公司提供借款,助力其前期筹建。业务端发力的同时,投资端也并未落下,两月前,长城人寿拟大手笔斥资10亿认购关联方信托计划。

回溯来看,长城人寿的盈利之路并不平坦。成立于2005年的长城人寿,在2012年首度实现234.5万元盈利,当年,长城人寿已赚保费数额同比翻2倍,投资收入同比增长194.96%。此后3年,长城人寿盈利能力逐步抬升,2015年实现1.8亿元净利润。但进入2016年,情况急转之下,长城人寿转盈为亏,综合偿付能力充足率也跌至113.12%。

今年前3季度,长城人寿保费结构的调整步伐进一步加大,数据显示,长城人寿规模保费同比增长25%,续期保费同比增长约7成;渠道也有所优化,前三季度长城人寿个险渠道健康险同比增约3成,经代渠道健康险同比增长约36%。

从今年动作来看,长城人寿的投资端正在加大马力。今年9月末,金融街(000402.SZ)旗下子公司上海融兴置地有限公司(以下简称“融兴置地”),通过渤海信托发起设立“融兴1号集合资金信托计划”,认购金额不超过10亿元,深圳小产权房最新政策,投资金额用于融兴置地对上海火车站地块的开发建设,贷款期限为2+1+1+1年。

同时,蓝鲸保险注意到,长城证券(002939.SZ)在今年10月发布首次公开发行股票公告,拟申购名单中即包括长城人寿“自有资金”、“个人分红”、“个险万能”三款产品。长城人寿对关联方股票、信托计划等进行投资,或主要基于收益稳定的考量。

整体来说,在去年末拿下50亿增资款的长城人寿,暂时还未走出转型阵痛期,但从其在业务端和投资端的分别发力情况来看,已有向好苗头,后效如何,还待时间检验。(蓝鲸保险 石雨)

那么战略规划推进如何?首先,从业务端来看,数据显示,2017年长城人寿新业务价值同比增长50%,内含价值较上年末增长138%;首年期缴保费收入18.8亿元,占新单保费收入的77%,续期保费收入占比达到52%,实现20%的同比增幅。

投资端:加大投资关联方,认购信托计划规模远超以往

对于保险公司而言,前端业务结构需持续优化,深圳小产权房买卖,后端投资也是实现盈利的关键。2017年,长城人寿实现投资收益12.89亿元,同比缩减25.62%,占营业收入比不足2成。“长城人寿投资收益有限也是其持续亏损的原因之一”,王立刚向蓝鲸保险分析称。

事实上,对于长城人寿而言,认购该信托计划也是其在投资领域的一次跨步。蓝鲸保险查阅长城人寿此前关联交易情况发现,2018年前3季度长城人寿关联交易类型主要包括保险业务类、劳务或服务类、委托管理类等,合计为7407.84万元。2016年、2017年关联交易金额分别为1亿元、1.43亿元,远低于长城人寿对于该信托计划的认购金额。“此次认购有助于长城人寿提升整体投资收益,优化资产负债匹配管理”,长城人寿表示道。

随后,10年间7次增资的长城人寿在2017年7月推进迄今最大规模增资,北京华融综合投资公司等8家股东共拟向长城人寿增资50亿元,不久,增资计划获批。完成增资后,长城人寿在低位徘徊已久的偿付能力抬升,2017年4季度,长城人寿核心、综合偿付能力充足率分别从119.65%、126.62%增至202.83%、208.52%。然而,长城人寿虽然在去年末实现资本实力的大幅提升,但造血能力却未能迅速提升,今年2、3季度共计亏损约5亿元。对此,长城人寿向蓝鲸保险解释称,主要是因为“在国内权益市场行情持续低迷形势下,长城人寿上市权益类资产收益未达到预期。另外,受信用事件影响,长城人寿个别固定收益类资产公允价值大幅下降。”事实上,早在2017年9月,长城人寿新任董事长白力曾表示,“长城人寿正处于战略转型期,在‘提质增效’的转变过程中,难免要经历‘阵痛期’,因此暂时性亏损也在长城人寿能够容忍的范围内”。

事实上,长城人寿正在业务、投资两条腿同时转型发力,去年末实现50亿增资,但造血能力似乎暂时难有迅速回升,今年前3季度仍未走出亏损,长远来看,转型虽有“阵痛”,但也利好可期。

小产权房558

小产权房558